- Chủ đề

- Tin tức trong nước

- Thông tư 06

- The Hill Villas Vĩnh Hội

- Sun Cosmo Residence Da Nang

- Tin tức Thế Giới

- Hoiana Residences

- Sol by Melia Cam Ranh

- Tập đoàn Sun Group

- Sân Golf Bà Nà

- Tin tức du lịch

- Sun Riva Vista

- Sun Hoàng Trà Đà Nẵng

- Gran Melia Nha Trang

- Sun Neva Island Đà Nẵng

- Le Méridien Residences Đà Nẵng

- Chia sẻ kinh nghiệm đầu tư

- Thị trường Bất Động Sản

- Sân Golf BRG Đà Nẵng

- Vĩnh Hội- Quy Nhơn

- Warburg Pincus

- Lodgis Hospitality

- The Ocean Villas Quy Nhơn

- Hoiana Shores Golf Villas

- Fusion Resort & Villas Đà Nẵng

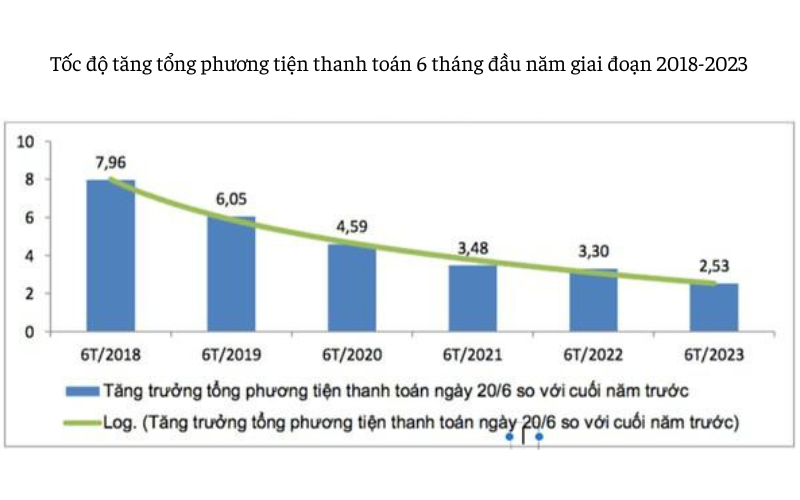

Tiền gửi ngân hàng cao kỷ lục: Sức hấp thụ vốn yếu

Từ đầu năm tới nay, tiền gửi của người dân vọt tăng lên tới 6,33 triệu tỷ đồng, mức cao nhất từ trước tới nay. Trái ngược với lượng tiền gửi đổ vào “đầy” lên, tiền cho vay của các ngân hàng đang “nhỏ giọt” với dấu ấn tăng trưởng tín dụng ở mức “đáy” 10 năm qua. Điều đáng nói là nền kinh tế đang xảy ra nghịch lý: Doanh nghiệp khát vốn để phục hồi sản xuất, nhưng sức khỏe yếu, khiến tiền “chất đống” tại nhà băng.

Tiền gửi đạt kỷ lục 6,33 triệu tỷ đồng

Số liệu của Ngân hàng Nhà nước cho thấy, đến cuối tháng 4/2023, tiền gửi của người dân vào hệ thống ngân hàng đạt 6,33 triệu tỷ đồng, tăng 7,96% so với cuối năm 2022. Đây là mức cao nhất kể từ trước tới nay. 6 tháng đầu năm 2023, dù lãi suất huy động đã trải qua 4 lần giảm ăn theo lãi suất điều hành hạ nhưng tiền gửi dân cư vào ngân hàng vẫn tăng đều.

Lượng tiền gửi của người dân vào ngân hàng tăng cao, đạt 6,33 triệu tỷ đồng, mức cao nhất từ trước tới nay. Ảnh: Như Ý

Anh Nguyễn Long (Hai Bà Trưng, Hà Nội) cho biết, tháng 3/2023, gia đình anh có khoản tiền hơn 1 tỷ đồng đã lựa chọn gửi tiết kiệm ngân hàng suốt từ cuối năm 2022 đến nay cho “yên tâm”. “Lãi suất tiết kiệm cuối 2022 tôi gửi kỳ hạn 6 tháng đã lên tới gần 12%/năm. Nay dù có giảm cũng còn ở mức 7,5%/năm. So sánh với việc mua đất thì lỗ; mua chứng khoán thì rủi ro cao, đầu tư vào trái phiếu, vàng đều “chết”, rõ ràng gửi tiết kiệm đang là sự lựa chọn an tâm nhất của không chỉ tôi mà nhiều người”, anh Long khẳng định.

Trao đổi với PV Tiền Phong, TS Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng cho biết, trong bối cảnh sản xuất kinh doanh khó khăn, sức hấp thụ vốn của nền kinh tế kém, người dân chọn gửi tiền tiết kiệm ngân hàng dù lãi suất có giảm để đảm bảo an toàn.

“Sản xuất kinh doanh rất khó khăn nên tiền của người dân quay về kênh ngân hàng. Trong gần 3 năm dịch bệnh, sản xuất gần như ngưng trệ nhưng trái phiếu DN được phát hành ồ ạt, thị trường chứng khoán liên tục tăng điểm, giá bất động sản tăng mạnh. Đến nay, vụ việc vi phạm về phát hành trái phiếu, thao túng chứng khoán khiến người dân thiếu niềm tin với thị trường vốn”, ông Hùng nói và cho biết lượng tiền gửi của người dân vào ngân hàng tăng mạnh sẽ giúp ngân hàng có dư địa hạ lãi suất cho vay. Khách hàng uy tín, DN có đơn hàng sẽ có điều kiện tiếp cận vốn vay lãi suất thấp để đẩy mạnh sản xuất kinh doanh.

“Tiền huy động dồi dào, ngân hàng cũng đang tìm đủ cách tìm kiếm khách hàng cho vay. Tuy nhiên, để đảm bảo an toàn, ngân hàng chỉ cho vay đối với khách hàng có dòng tiền tốt, DN sản xuất kinh doanh hiệu quả. Ngân hàng tạo điều kiện cho DN “khỏe” để góp phần cho tăng trưởng kinh tế”, ông Hùng cho biết. Cùng quan điểm, PGS.TS Hoàng Xuân Quế - Viện trưởng Viện Ngân hàng - Tài chính (Đại học Kinh tế Quốc dân) cho rằng, tiền gửi của người dân vào ngân hàng tăng mặc dù lãi suất tiền gửi giảm là do kênh đầu tư khác (như cổ phiếu, trái phiếu, vàng) không hấp dẫn và tiềm ẩn rủi ro cao.

Biểu đồ tăng trưởng tín dụng 6 tháng đầu năm của các năm gần đây (Ảnh: Viện Kinh tế Tài chính)

Nền kinh tế không hấp thụ được

TS Nguyễn Đức Độ - Viện Phó Viện Kinh tế Tài chính (Học viện Tài chính) cũng chỉ ra rằng, tổng cầu của nền kinh tế yếu, cung tiền tăng trưởng chậm, lãi suất thực cao. Tổng phương tiện thanh toán tính đến ngày 20/6 tăng 2,53% so với cuối năm 2022, thấp hơn cả thời kỳ dịch COVID-19. TS Độ lí giải: Nguyên nhân chính khiến cung tiền tăng chậm tổng cầu yếu khiến nhu cầu tín dụng thấp. Bên cạnh đó, ngân hàng thương mại hạn chế cho vay do lo ngại nợ xấu gia tăng. Điều này khiến tốc độ quay vòng tiền tệ bị suy giảm mạnh.

“Theo công bố của Ngân hàng Nhà nước, lãi suất cho vay bình quân đến giữa tháng 6/2023 ở mức 8,9%. Sau khi trừ lạm phát, lãi suất cho vay thực 6,9%, cao hơn tốc độ tăng trưởng GDP cũng như mức lãi suất thực trung bình của giai đoạn 2013-2021. Đây là mức lãi suất cản trở phục hồi kinh tế và tăng trưởng, đồng thời làm tăng nợ xấu”, TS Độ đánh giá.

Lý giải về tốc độ tăng trưởng tín dụng thấp, PGS.TS Hoàng Xuân Quế cho rằng, khả năng hấp thụ vốn của nền kinh tế kém. DN đối mặt khó khăn do độ trễ của cú sốc như đại dịch COVID-19, đổ vỡ của thị trường trái phiếu DN. Thị trường bất động sản đóng băng sau một thời gian bị thao túng, rối loạn. Nhóm ngành bất động sản như xây dựng, vật liệu xây dựng, thiết bị nội thất chưa phục hồi. Chậm giải ngân vốn đầu tư công do vướng mắc thủ tục pháp lý. Đơn hàng xuất khẩu của DN giảm do đối tác khó khăn, chuỗi cung ứng đứt gãy. Cùng với đó, chất lượng tín dụng giảm nên tổ chức tín dụng cũng có những giải pháp tăng cường kiểm soát, cho vay thận trọng hơn để tránh rủi ro.

Trước thực tế trên, PGS.TS Hoàng Xuân Quế kiến nghị, cơ quan chức năng tập trung hỗ trợ toàn diện cho DN, người dân và nền kinh tế. Tiêu biểu như đơn giản, đồng bộ thủ tục để đẩy nhanh giải ngân vốn đầu tư công; giảm một số loại thuế, phí để kích thích đầu tư, tiêu dùng.

“Cơ quan chức năng cần kích cầu tín dụng, bằng chính sách nới lỏng có kiểm soát, như giảm lãi suất cho vay mới, cho phép cơ cấu lại khoản vay cũ khó khăn tạm thời và được phép giữ nguyên nhóm nợ; có biện pháp tháo gỡ khó khăn cho thị trường bất động sản, nhất là pháp lý cho dự án để thu hút khách mua. Đối với DN sản xuất, nhà nước cần giải pháp đặc biệt để khơi thông thị trường xuất khẩu, chính sách hỗ trợ, khuyến khích để DN nâng cao tính cạnh tranh, thu hút thêm đơn hàng từ nước ngoài. Từ đó giúp nhu cầu vốn cho sản xuất tăng lên”, PGS.TS Hoàng Xuân Quế kiến nghị.

Nguồn: Cafef

Bạn đọc quan tâm

.png)

Tin tức liên quan