- Chủ đề

- Tin tức trong nước

- Thông tư 06

- The Hill Villas Vĩnh Hội

- Sun Cosmo Residence Da Nang

- Tin tức Thế Giới

- Hoiana Residences

- Sol by Melia Cam Ranh

- Tập đoàn Sun Group

- Sân Golf Bà Nà

- Tin tức du lịch

- Sun Riva Vista

- Sun Hoàng Trà Đà Nẵng

- Gran Melia Nha Trang

- Sun Neva Island Đà Nẵng

- Le Méridien Residences Đà Nẵng

- Chia sẻ kinh nghiệm đầu tư

- Thị trường Bất Động Sản

- Sân Golf BRG Đà Nẵng

- Vĩnh Hội- Quy Nhơn

- Warburg Pincus

- Lodgis Hospitality

- The Ocean Villas Quy Nhơn

- Hoiana Shores Golf Villas

- Fusion Resort & Villas Đà Nẵng

Rủi ro từ lạm dụng chính sách tiền tệ đa mục tiêu

Sáu tháng đầu năm 2023, điều hành chính sách tiền tệ phải hoàn thành nhiều mục tiêu: hỗ trợ kinh tế phục hồi sau đại dịch, kiểm soát lạm phát trong bối cảnh giá cả, lạm phát toàn cầu tăng cao; giảm áp lực mất giá mạnh của VND trong khi phải giữ ổn định mặt bằng lãi suất, đảm bảo nhu cầu tín dụng cho nền kinh tế và giữ an toàn hệ thống ngân hàng...

“Room” tăng trưởng tín dụng dự kiến đã được Ngân hàng Nhà nước phân bổ hết ngay trong đầu tháng 7.

Từ năm 2019, giới phân tích tài chính quốc tế đã phát đi cảnh báo tỷ lệ tín dụng/GDP ở mức rất cao, cho thấy kênh vốn ngân hàng đang bị thâm dụng quá mức và sẽ để lại nhiều rủi ro.

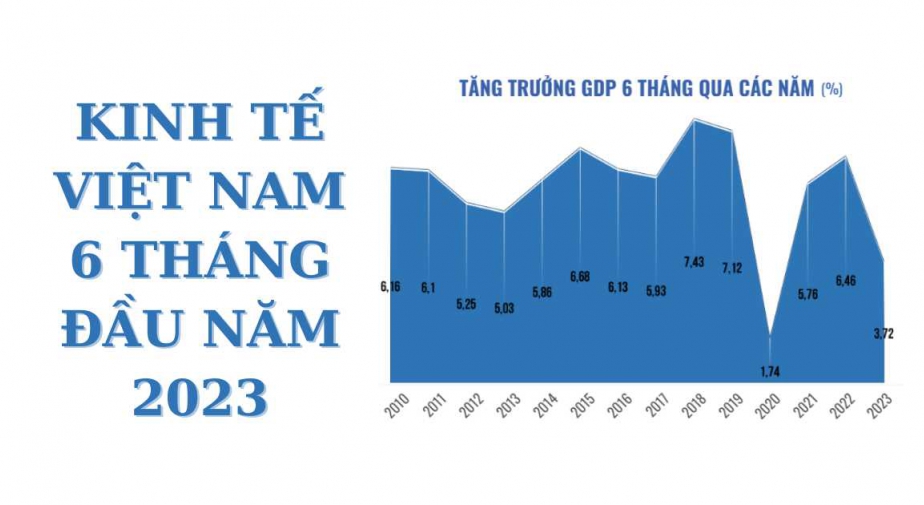

Trong bối cảnh những khó khăn chung của kinh tế toàn cầu có tác động không nhỏ đến nền kinh tế Việt Nam, Chính phủ đã chỉ đạo các bộ, ngành, địa phương tập trung triển khai thực hiện Nghị quyết số 01/NQ-CP ngày 6/1/2023; Chương trình phục hồi và phát triển kinh tế – xã hội; Chỉ thị 03/CT-TTg ngày 27/1/2023... Mặc dù, GDP 6 tháng đầu năm 2023 tăng chậm, ở mức 3,72% song các cân đối vĩ mô vẫn được đảm bảo.

Làm phát được kiểm soát, tỷ giá ổn định và lãi suất đang giảm

Cụ thể, theo Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 6/2023 tăng 0,27% so với tháng trước. So với tháng 12/2022, CPI tháng 6 tăng 0,67% và so với cùng kỳ năm trước, tăng 2%. CPI bình quân quý 2/2023 tăng 2,41% so với cùng kỳ năm trước; bình quân 6 tháng đầu năm 2023, CPI tăng 3,29%; lạm phát cơ bản tăng 4,74%.

Mặc dù lạm phát cơ bản vẫn cao, song các chuyên gia nhận định mục tiêu kiểm soát lạm phát dưới 4,5% trong năm 2023 là khả thi.

PGS. TS. Đinh Trọng Thịnh, giảng viên cao cấp Học viện Tài chính cho rằng đã có sự phối hợp nhịp nhàng giữa chính sách tài khóa và chính sách tiền tệ trong việc quản lý thị trường tài chính tiền tệ; sự vào cuộc nhanh chóng, kịp thời, đồng bộ và quyết liệt của các cơ quan quản lý giá cả và cơ quan quản lý thị trường, tránh các đợt tăng giá sốc vào một số thời điểm nhạy cảm.

Trong 6 tháng, để kiểm soát và giữ tỷ giá ngoại tệ và đồng Việt Nam, Ngân hàng Nhà nước đã hút ròng hàng trăm ngàn tỷ đồng thông qua kênh tín phiếu trên thị trường mở, mua thêm khoảng 6 tỷ USD để tăng dự trữ ngoại hối lên 95 tỷ USD.

Xét về yếu tố tỷ giá, trong 6 tháng đầu năm, chỉ số sức mạnh đồng USD đi ngang thay vì tăng mạnh như năm 2022 cũng được xem là yếu tố thuận lợi so với cùng kỳ. Nguồn cung ngoại tệ được đảm bảo: (1) cán cân hàng hóa và dịch vụ duy trì trạng thái thặng dư; (2) kiều hối không có nhiều biến động; (3) dòng tiền từ các hoạt động giải ngân vốn đầu tư FDI và mua bán vốn cổ phần; (4) lượng khách du lịch quốc tế phục hồi nửa đầu năm. Cùng với đó là dự trữ ngoại hối an toàn. Những yếu tố trên cộng hưởng giúp áp lực tỷ giá trong tầm kiểm soát.

Nguồn cung ngoại tệ cùng tỷ giá ổn định nên Ngân hàng Nhà nước có thêm dư địa thực hiện các chính sách tiền tệ hỗ trợ mục tiêu tăng trưởng.

Từ ngày 14/3/2023, Ngân hàng Nhà nước bắt đầu giảm các loại lãi suất điều hành và đã có tổng cộng 4 lần giảm trong nửa đầu năm 2023 với mức giảm dao động 0,5%-2%.

Lãi suất huy động tại hệ thống ngân hàng trong các tháng gần đây cũng đã nhanh chóng hạ nhiệt với mức giảm trung bình 1-1,3% tùy từng kỳ hạn, cá biệt mức điều chỉnh tại một số ngân hàng thương mại vừa và nhỏ lên tới 1,8%-2,2%. Đây là điều kiện cần thiết để kéo giảm mặt bằng lãi suất cho vay vốn có độ trễ từ 3-6 tháng so với lãi suất huy động. Lãi suất cho vay dự báo sẽ giảm nhiều hơn trong thời gian tới. Mặc dù vậy, mức giảm chậm hơn lãi suất huy động do độ trễ chính sách và có mức độ tập trung cao vào một số doanh nghiệp ngành nghề ưu tiên.

Thực tế cho thấy, một số định chế tài chính đưa ra dự báo Ngân hàng Nhà nước tiếp tục giảm lãi suất điều hành 0,5%; đưa về mức 4% trong quý 3. Song, nhiều chuyên gia cho rằng không nên nóng vội bởi 2 lý do sau.

Thứ nhất, lãi suất điều hành đã được Ngân hàng Nhà nước điều chỉnh về mức thấp tương đồng với giai đoạn hỗ trợ dịch bệnh, dư địa để giảm thêm lãi suất điều hành sẽ không còn nhiều nếu xét trên tổng thể các cân đối vĩ mô.

Thứ hai, việc cắt giảm thêm lãi suất điều hành trong giai đoạn còn lại của năm 2023 chưa thực sự cần thiết khi lãi suất huy động cũng như cho vay cần thời gian để phản ánh mức giảm của lãi suất điều hành trong 6 tháng đầu năm 2023.

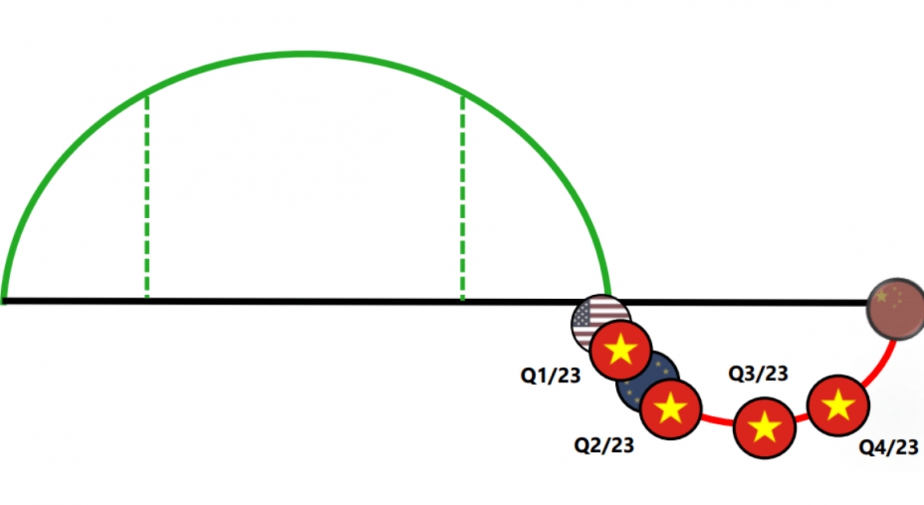

Theo dõi tương quan về điều hành chính sách tiền tệ của các ngân hàng trung ương lớn trên thế giới, chỉ số sức mạnh đồng USD được dự báo sẽ vẫn duy trì ở mức cao. Trong tháng 6, tỷ giá trung tâm đã vượt đỉnh tỷ giá giai đoạn cuối năm 2022, đạt mốc 23.833 VND/USD. Câu chuyện chính sách tiền tệ đối lập giữa Mỹ và Việt Nam đang dấy lên áp lực về diễn biến tỷ giá VND/USD trong trung hạn.

Đến nay, Ngân hàng Nhà nước Việt Nam đã chính thức hạ lãi suất điều hành lần thứ 4 trong năm; trong khi đó, Fed có định hướng tiếp tục định hướng điều hành thắt chặt trong kỳ họp tháng 7 và tháng 9 tới.

Với những biến động tỷ giá trong thời gian qua, các chuyên gia đánh giá Ngân hàng Nhà nước có thể không còn nhiều dư địa để nới lỏng tiền tệ...

Tăng trưởng tín dụng phải gắn với kiểm soát nợ xấu và an toàn hệ thống

Theo giới phân tích, ba nhiệm vụ quan trọng nhất của ngành ngân hàng trong nửa cuối năm 2023 là đạt mục tiêu tăng trưởng tín dụng 14% năm 2023, kiểm soát nợ xấu và đảm bảo an toàn hệ thống.

Theo Ngân hàng Nhà nước, tín dụng toàn hệ thống ghi nhận mức tăng trưởng 4,73% tính tới thời điểm cuối tháng 6/2023, thấp hơn đáng kể so với mức tăng trưởng 9,35% cùng kỳ 2022.

Tín dụng yếu phản ánh các động lực tăng trưởng suy yếu (gồm cầu đầu tư phục vụ sản xuất kinh doanh, cầu tiêu dùng giảm và giải ngân đầu tư công chậm) và sự thận trọng trong cấp tín dụng của các ngân hàng. Thị trường bất động sản tiếp tục khó khăn (chủ yếu liên quan đến vấn đề pháp lý của các dự án) dẫn tới tín dụng bất động sản (chiếm tỷ trọng 22% dư nợ tín dụng năm 2022) tăng chậm hơn nhiều so với các năm trước kéo theo tăng tín dụng chung ở mức thấp.

Đến nay, dư địa cho vay toàn hệ thống dồi dào, “room” tăng trưởng tín dụng dự kiến đã được Ngân hàng Nhà nước phân bổ hết ngay trong đầu tháng 7 để các tổ chức tín dụng chủ động mở rộng tín dụng từ nay đến hết năm 2023. Các ngân hàng có phương án nhận chuyển giao bắt buộc sẽ được ưu tiên cấp hạn mức tín dụng cao hơn trung bình ngành.

Xét về điều kiện đủ, các chuyên gia cho rằng nhu cầu tiêu dùng sẽ phục hồi trong nửa cuối năm 2023 nhờ (i) lãi suất cho vay thấp hơn, (ii) đẩy mạnh giải ngân đầu tư công và (iii) thuế VAT giảm 2% trong nửa cuối 2023...

Nguồn: VnEconomy

Bạn đọc quan tâm

.png)

Tin tức liên quan