- Chủ đề

- Tin tức trong nước

- Thông tư 06

- The Hill Villas Vĩnh Hội

- Sun Cosmo Residence Da Nang

- Tin tức Thế Giới

- Hoiana Residences

- Sol by Melia Cam Ranh

- Tập đoàn Sun Group

- Sân Golf Bà Nà

- Tin tức du lịch

- Sun Riva Vista

- Sun Hoàng Trà Đà Nẵng

- Gran Melia Nha Trang

- Sun Neva Island Đà Nẵng

- Le Méridien Residences Đà Nẵng

- Chia sẻ kinh nghiệm đầu tư

- Thị trường Bất Động Sản

- Sân Golf BRG Đà Nẵng

- Vĩnh Hội- Quy Nhơn

- Warburg Pincus

- Lodgis Hospitality

- The Ocean Villas Quy Nhơn

- Hoiana Shores Golf Villas

- Fusion Resort & Villas Đà Nẵng

Chi tiết và tình hình ngành bất động sản cuối năm 2023

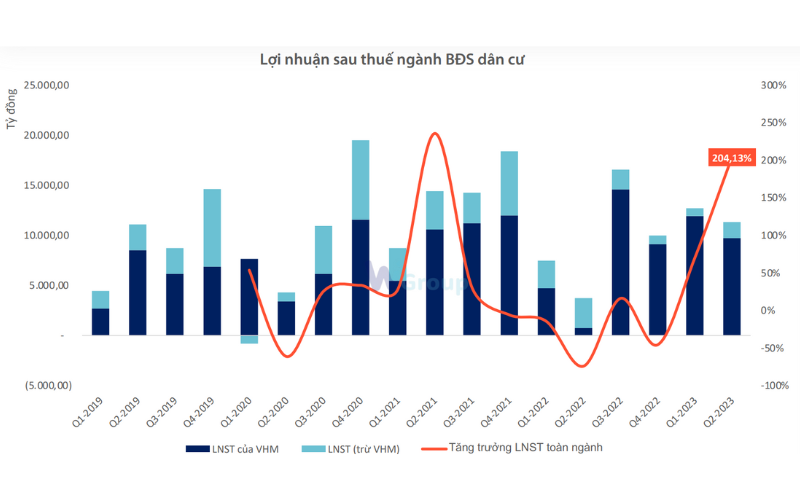

1. Vinhomes (VHM) là trụ đỡ chính cho tăng trưởng toàn ngành BĐS dân cư 2 quý đầu năm

Tổng LNST Q2.2023 của ngành BĐS dân cư đạt 11.318 tỷ đồng, tăng 187,5% so với cùng kỳ. Nguyên nhân của sự tăng trưởng đột biến này đến từ việc VHM ghi nhận lợi nhuận lớn sau khi bàn giao các sản phẩm tại dự án Vinhomes Ocean Park 2.

Cụ thể, VHM đóng góp lên tới 9.713 tỷ đồng vào LNST, tương đương 86% tổng lợi nhuận toàn ngành. Trong khi đó, nhóm các công ty quản lý, kinh doanh BĐS còn lại chỉ đạt 1.605 tỷ đồng (chiếm 14% tổng lợi nhuận). Như vậy đây là quý thứ 4 liên tiếp mà VHM “gánh” tăng trưởng lợi nhuận của toàn ngành BĐS dân cư.

Kết thúc 1H2023, tổng LNST của VHM đã đạt khoảng 21.000 tỷ đồng trong khi đó kế hoạch lợi nhuận năm 2023 khoảng 30.000 tỷ đồng. Vì vậy, chúng tôi cho rằng dư địa để ghi nhận lợi nhuận trong 2H2023 không còn nhiều, khiến cho triển vọng tăng trưởng của toàn ngành không còn tích cực.

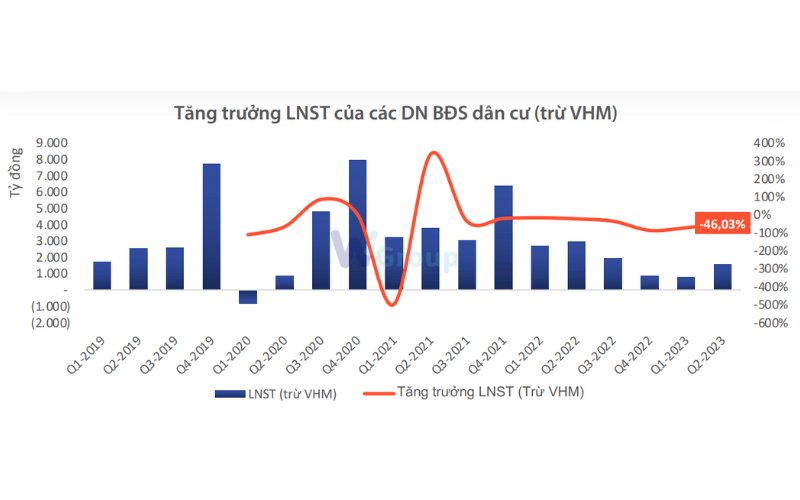

2. KQKD nhóm công ty BĐS còn lại chưa có dấu hiệu khởi sắc

Tăng trưởng LNST Q2.2023 của toàn ngành BĐS dân cư (Đã loại trừ VHM) ghi nhận mức tăng trưởng âm khoảng -46% so với cùng kỳ, dù số giá trị tuyệt đối có ghi nhận tăng so với Q1.2023 nhưng chưa có chất xúc tác nào thực sự mạnh mẽ để thúc đẩy lợi nhuận toàn ngành vực dậy từ đáy.

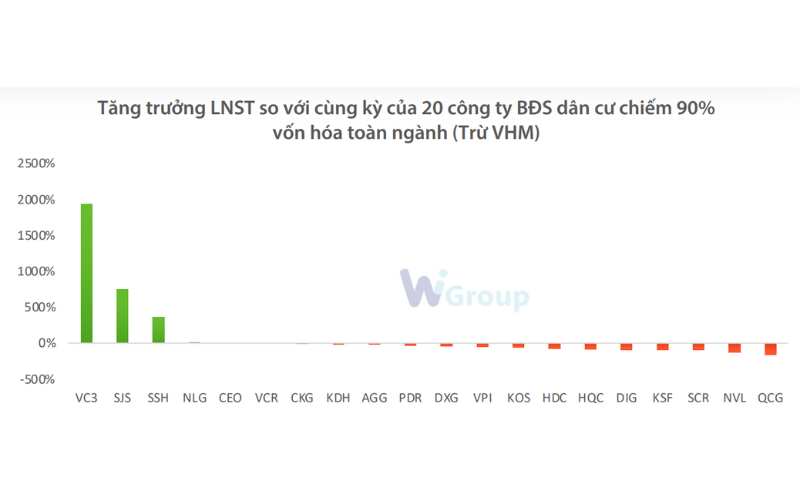

Đi sâu vào phân tích tăng trưởng của 20 doanh nghiệp (Chiếm 90% vốn hóa toàn ngành), số liệu thể hiện chỉ vỏn vẹn 5 công ty BĐS ghi nhận tăng trưởng dương trong quý 2 nhưng đến từ 2 nguyên nhân chính:

(1) Tăng trưởng đột biến từ lợi nhuận lợi khác và không đến từ kinh doanh cốt lõi

(2) Hoặc tăng trưởng cao do nền lợi nhuận cùng kỳ thấp.

Các doanh nghiệp vốn hóa lớn khác trong ngành đều ghi nhận mức sụt giảm lợi nhuận trên 20% so với cùng kỳ, phản ánh sự khó khăn chung của thị trường BĐS.

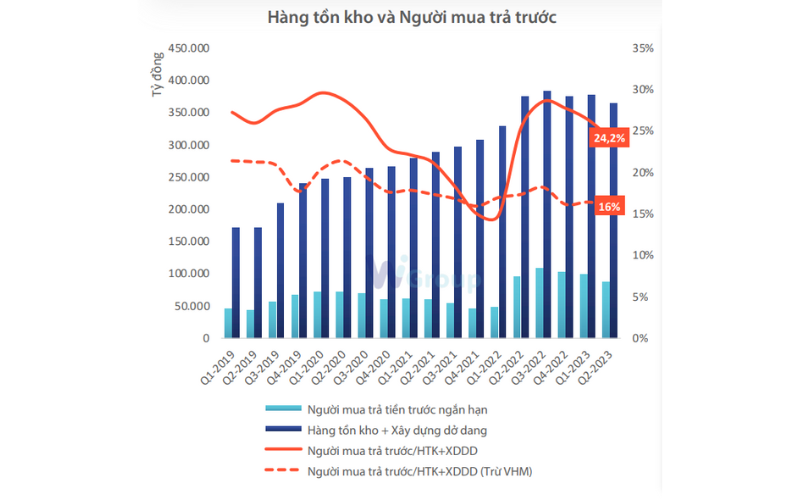

3. Tình trạng "đóng băng" thị trường BĐS chưa được giải tỏa

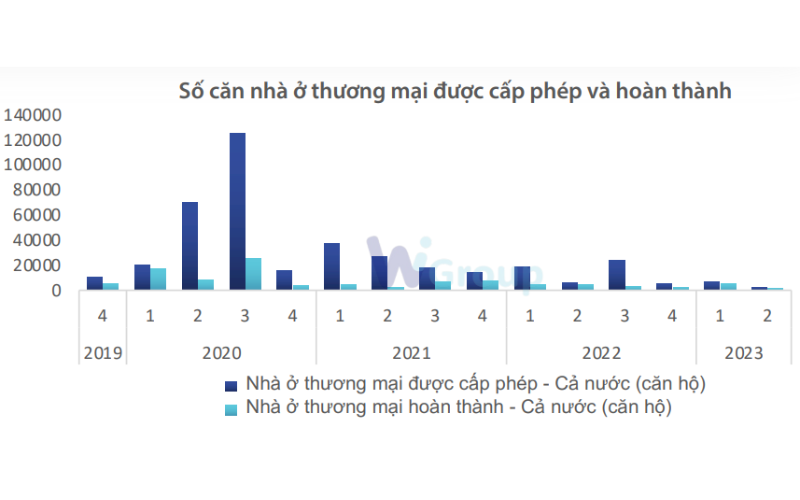

Giá trị hàng tồn kho của toàn ngành có sự sụt giảm so với Q1.2023. Hành lang pháp lý thắt chặt và siết dòng vốn tín dụng chảy vào thị trường BĐS là 2 lý do chính khiến cho các doanh nghiệp gặp khó trong việc triển khai các dự án. Số căn nhà ở thương mại được cập phép và hoàn thành 1H2023 phản ánh khá rõ rệt sự suy giảm phía nguồn cung BĐS.

Về phía nhu cầu cũng không mấy khả quan khi mà tổng giao dịch BĐS trong quý 2/2022 giảm 66% YoY và giảm 9% QoQ.

Tỷ số người mua trả tiền trước/HTK+XDDD của toàn ngành giảm quý thứ 3 liên tiếp, chỉ còn 24,2%. Cho thấy tiềm năng ghi nhận lợi nhuận của các doanh nghiệp BĐS không còn nhiều trong nửa cuối 2023 nếu thị trường BĐS vẫn trong trạng thái “đóng băng”.

4. Thực hiện chiến lược phòng thủ trong lúc thị trường BĐS ảm đạm

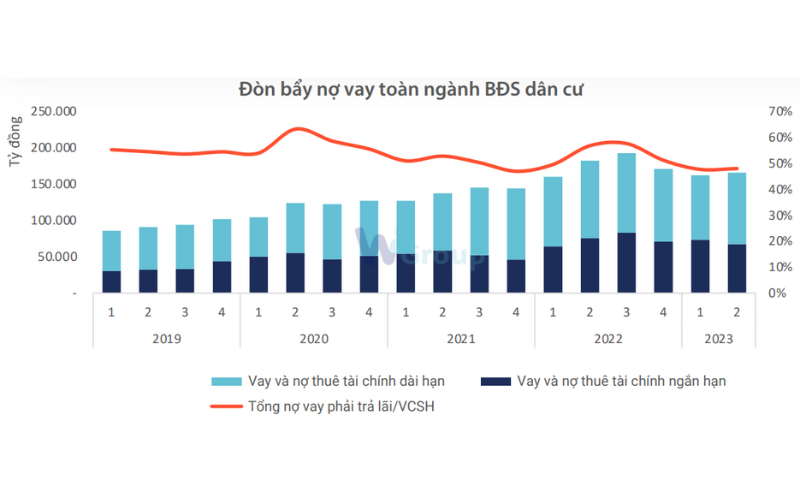

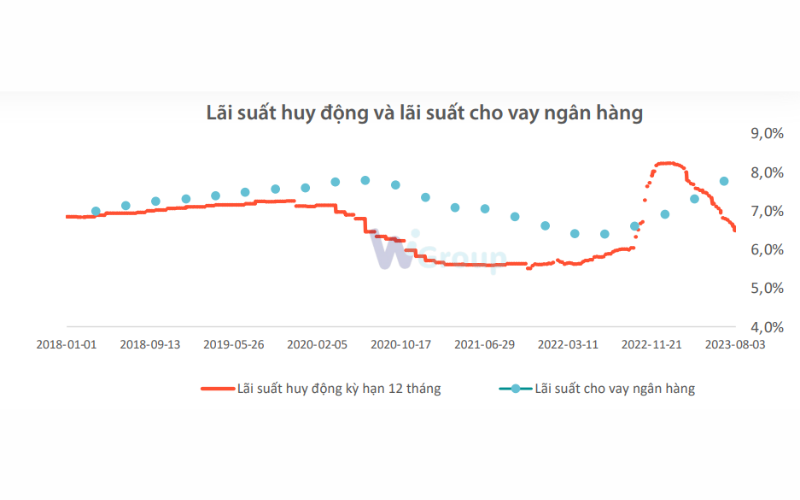

Để đảm bảo “sống sót” các nhà quản lý BĐS phải thực hiện chiến lược phòng thủ bằng cách hạ đòn bẩy tài chính về mức an toàn, tiết giảm chi phí lãi vay cùng với đó là tránh tình trạng mất khả năng thanh toán trong khi hoạt động bán hàng chậm đáng kể. Tính đến cuối Q2.2023, tỷ lệ tổng nợ vay phải trả lãi/VCSH của toàn ngành đạt 0,48 lần.

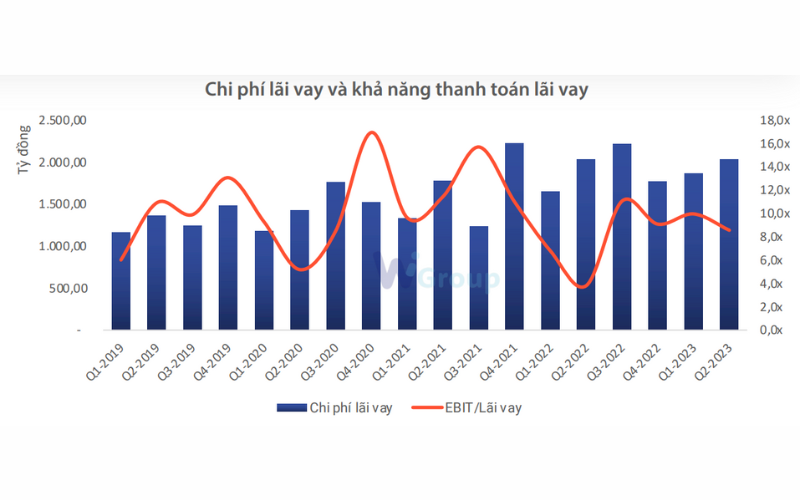

Tổng chi phí lãi vay trong kỳ đạt mức 2.030 tỷ đồng, tăng nhẹ so với với thời điểm quý 1, phản ánh mặt bằng lãi suất cho vay vẫn đang khá cao và chưa có dấu hiệu hạ nhiệt. Khả năng thanh toán của các doanh nghiệp trong ngành đo lường bằng chỉ số số EBIT/Lãi vay giảm so với Q1.2023

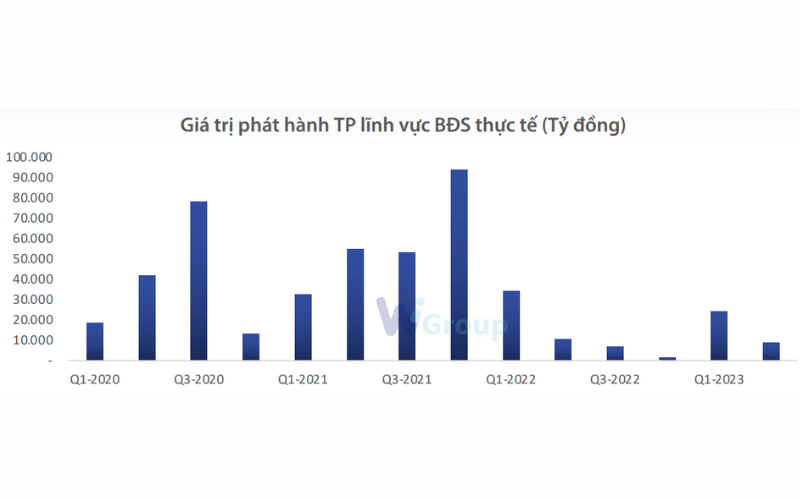

5. Doanh nghiệp BĐS phải tìm nguồn vốn khác khi kênh TPDN còn nhiều khó khăn

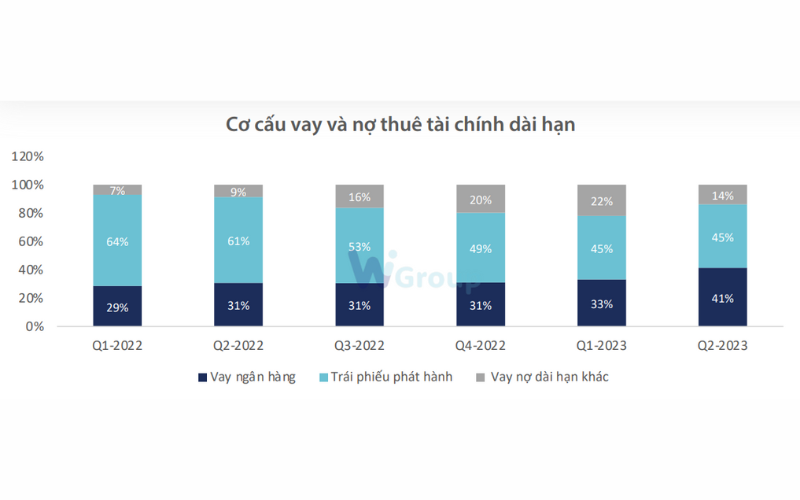

Năm 2022, kênh huy động thông qua thị trường trái phiếu doanh nghiệp (TPDN) bị tắc nghẽn khiến cho các doanh nghiệp BĐS phải dịch chuyển sang vay nợ ngắn hạn nhằm duy trì dòng tiền hoạt động và tiếp tục triển khai dự án. Đến Q2.2023, các công ty BĐS đã có sự dịch chuyển từ vay nợ ngắn hạn sang kênh vay dài hạn nhằm giữ mức lãi suất đi vay ổn định, tổng nợ vay ngân hàng dài hạn chiếm 41% tổng vay và nợ thuê tài chính dài hạn.

Đối với thị trường TPDN, dù Nghị Định 08 đã được ban hành nhằm tháo gỡ các nút thắt của thị trường trái phiếu nhưng diễn biến phát hành trái phiếu thực tế trong Q2.2023 còn khá ảm đảm, dự báo tình trạng này vẫn kéo dài trong 2H2023. Vì vậy, các doanh nghiệp BĐS chưa thể kỳ vọng tiếp cận vốn từ thị trường trái phiếu.

Ngoài ra, theo chúng tôi quan sát vấn đề đáo hạn TPDN còn tiềm ẩn rủi ro nhưng phần nào đó được giải tỏa áp lực sau khi Nghị Định 08 được ban hành. Hoạt động đàm phán cơ cấu lại thời gian trả nợ đang diễn ra tích cực từ đầu năm đến nay, giúp cho các TCPH có thêm thời gian phục hồi kinh doanh và tạo dòng tiền để chi trả các khoản nợ.

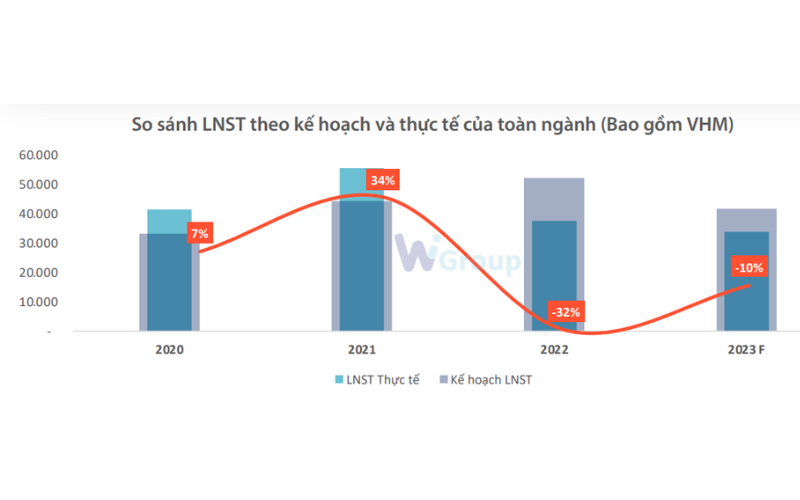

6. Dự báo tăng trưởng giảm tốc trong 2H2023

Chúng tôi dự phóng LNST toàn ngành BĐS dân cư giảm 10% so với cùng kỳ, VHM là trụ đỡ chính trong 1H2023 nhưng với việc đã hoạch toán phần lớn lợi nhuận thì dư địa tăng

trưởng không còn nhiều vào 2H2023. Trong khi đó, nhóm các doanh nghiệp BĐS còn lại tiếp tục trải qua giai đoạn khó khăn của ngành, do đó không hoàn thành kế hoạch lợi nhuận năm nay và dự báo sẽ sụt giảm 41,7%.

Chúng tôi theo dõi những tín hiệu sau để dự đoán thị trường BĐS khởi sắc bao gồm:

(1) Lãi suất cho vay giảm về mức thấp hơn sẽ là động lực chính cho toàn ngành vực dậy, hiện lãi suất huy động đã điều chỉnh từ Q1.2023 nhưng diễn biến lãi suất cho vay có độ trễ.

(2) Hành lang pháp lý được tháo gỡ giúp khơi thông lại nguồn cung BĐS. (3) Phân khúc NOXH có thể là chất xúc tác cho ngành BĐS dân cư khi mà phân khúc này được hưởng lợi từ nhiều chính sách hỗ trợ của Chính phủ. Theo đó, sự phục hồi của thị trường BĐS nói chung và ngành BĐS dân cư nói riêng sẽ rơi vào khoảng nửa cuối 2024 khi mà những chính sách hỗ trợ bắt đầu thẩm thấu

Nguồn: Wigroup

Bạn đọc quan tâm

.png)

Tin tức liên quan